来源:创业邦

丁酉弗始,万物迎春,在过去的2016,被很多人看做是资本寒冬,可是,深处其中,却有一番别的感受,一方面看到很多机构钱并不难募集,另外一方面,不乏很多早期高估值的项目出现,那么2017年,这样的情况会如何呢,我倒是觉得,有三个明显的信号需要投资界尤其是一级市场关注,有可能,天要变了。

第一个信号是“其实投资界不差钱”

截至到2016年9月底,相关统计数字披露中国的政府引导基金规模达到了3.3万亿,估计到去年底至少有3.8-4万亿人民币的规模。

我曾经在去年9月创业邦的创新硅谷峰会上给参会的硅谷创投界介绍这个数字,现场有些硅谷VC觉得翻译可能把数字的小数点搞错了,还特意确认,确认这个数字后硅谷同行们瞠目结舌,这个规模相当于去年整个英国全年GDP(2016年全世界第五位)的20%。

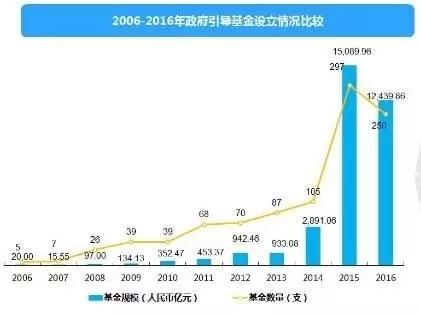

2015年初以来,国内政府引导基金数量和规模呈现井喷式增长:2015年全年新设立的政府引导基金为297支,基金规模15089.96亿人民币,分别是2014年引导基金数量和基金规模的2.83倍和5.22倍;截至2016年9月底,2016年新设立的引导基金数量和规模均接近2015全年的水平。

其实在这个背景下,还有一个信号,就是中国的银行界开始尝试第一批“创投创贷”试点,大批政府引导基金的入场,以及传统银行界的入场,其实会让机构觉得“募资似乎容易了”,市场上动不动十亿甚至百亿的基金开始屡见不鲜,也就是说,其实“钱多了”。

第二个信号是“钱出不去了”

外汇管制的近年最严格限令,自从去年后半年,大家的朋友圈多多少少被各种“外汇管制”的消息刷了圈,惹来网友议论纷纷,富裕阶层海外买房子,香港买保险都似乎很难了,而国内的投资渠道也日益狭窄,房地产经过多年飙升,显然已经不是最好的投资产品,而二级市场2015年的惨痛让很多人仍然心有余悸。

而根据胡润报告,中国千万富豪在2016年将近150万人,这个人群里面除了“张局李处及二奶们”之外,还有相当一大部分人群是渴望转型投资的60后,以及和BAT一起成长起来的70后,这批人是看着一批批互联网公司崛起,一批批BAT的同龄人成为高管或者投资人而发家致富。

另外,我们投资理财渠道的日趋成熟和多元化,让这批人其中很大一部分开始成为机构的新LP人群,也就是说中国的天使投资人群和新锐LP人群第一次成规模出现了。

第三个信号是“上市速度加快了”

2016年每月新股发行数量逐月增长,下半年明显加速。

从2016年后面几个月开始,公司上市审批速度加快和定增审核速度放缓,我们可以从公开的媒体报道上看到最近几个月来过会企业的速度在明显加快,2016年A股一共227家公司IPO上市,虽然注册制依然遥遥无期,但是这种速度已经被比喻为“变相注册制度”,也就是说,未来上市不是最难的事情,而且市盈率也将回归理性,不会出现动不动数百倍的市盈率。

通过2016年A股的统计数据也能看到这样的结果,2016年A股的PE值回归到19.82,而上市的227家公司平均市值是109亿,按照目前汇率标准是15.8亿美金。

而另外一个让我们关注的信号,是定增审核速度的放缓,经过多年的演化,定增已经成为A股上市公司再融资最重要的手段,而这一举动,让动不动可以装个概念进来的方式变得不可能,而需要真真正正的高质量资产。

A股市场还有一个重要的信号在持续释放,就是想办法在让更多的创新性公司留在国内而不是去香港,美国上市,而不是像当年那样,整个A股错过一代互联网公司。

这些信号,是让二级市场的河道变宽了,水位下降到合理水平,可大家别忘了,一级市场的水位经多年蓄水,已经水涨船高!

这三个信号,会让投资界的天大变样,2017也许是投资界的一个重要历史分水岭。

这三个明显的信号直接展现出来的就是:

“LP来源增加了,一级市场的钱多了,二级市场估值降低了”

未来会发生

这样会对接下来的创业投资市场有什么影响呢,我判断,可能会有以下场景发生:

01

首先,一批在过去2-3年市场所谓的独角兽会成为跛脚兽,也就是说,一批估值已经过10亿美金的公司甚至更高的公司融不到钱。

在过去2-3年,但凡拥有比较火热的创投概念的公司如共享经济,大数据,人工智能,区块链,无人驾驶,动辄就是数亿乃至数十亿美元估值,而产品规模化上市和盈利却遥遥无期,创投圈对外都风光得很,动不动都说自己盈利多少倍,那是纸面上的,而真正能退出的或者完全转为可流动性的,敢拿出来说的就少之又少了。

相当一部分高科技公司的创始人,容易一时激动做一次高估值融资,却忽略了持续融资的能力,除非你一次融资拿到足够花不完的钱,否则就像一个滑雪初级者一激动坐着缆车上了高级道,后面的选择是注定悲壮的。

在未来几年,被A股公司并购将成为一些高估值公司的主要退出通道,我们可以对比看一下最近IPO的A股公司平均市值在百亿左右,那么一些成长性公司如果想通过并购上市,有相当一部分可能要“打折”,否则就意味着融不到钱的尴尬境地。

02

其次,整个投资界的阶段序列分布更加清晰,天使品牌化,VC PE化,CVC崛起将成为投资界的新格局,而撒胡椒式的机构被淘汰出局。

凡是PPT一开篇介绍,“我们在以下多个赛道布局”的投资机构,有一多半会被淘汰掉。随着70后80后企业家成为社会主力,跨国公司在过去二三十年间为中国培养大批高层管理人员(他们也成为社会收入较高阶层),还有相当部分的50-60后成功的企业家不甘心落后于时代。

中国将形成新的一个天使投资群落,那么天使投资个人的品牌化就非常重要,像徐小平,李开复,美团王兴,瓜子二手车的杨浩涌分别成为不同类别的代表;而前面提到的越来越多的政府引导基金,银行“创投创贷”的入场,会让很多风险投资基金的LP变得更加“有实力”。

CBC INSIGHT 在英国,中国,印度三地2012年到2016年上半年最活跃的企业风险投资公司(CVC)前五名。

VC管理的规模变大,开始出现部分PE化的趋势,同时也要求机构的行业理解,给创业者对接除了资本以外的行业资源显得更加重要;而真正值得投资界关注的是,越来越多的产业公司,不仅仅是BAT,360,京东,小米,而是更多的上市公司,产业龙头,开始布局早期投资,CVC(企业风险投资)开始进入一个新的高峰期,无论是品牌,给予的产业资源,还是资金实力,最后最现实的退出通道,CVC都对于创业企业有着巨大的吸引力。

03

最后,对创业企业来说,“为传统产业补缺”型的项目最容易拿到融资。

纵观整个2016全年的投资界,可以说除了摩拜单车外,几乎看不见太像样的投资项目出来,可以说“互联网上半场已经结束”这种论调是非常贴切的。

所有投资界都有一个感觉,下半场除了一部分前沿技术的早期布局外,更多的机会在于如何利用新的技术为传统产业补缺升级而带来的投资机会,比如大数据如何服务于物流交通、零售金融行业的应用;比如AR/vr在建筑设计,购物/教育场景的应用;比如机器人如何在银行网点,传统制造场景的改造……

不需要每个项目都追求自己成为独角兽,而是如何和大象共舞的过程中自己既保持独立又能借力成长,成了很多创业企业的新命题,也是投资的新机会。